注册会计师税法老考生版全真试题(3)

-

第 57 题某酒厂(属于增值税一般纳税人),位于某省会城市,2008年10月发生以下业务:

(1)外购生产白酒的各种辅料,增值税专用发票上注明的售价计12000元;外购粮食酒精20吨,增值税专用发票上注明的单价每吨2100元:

(2)用8吨外购粮食酒精和成本为5000元的外购辅料生产粮食白酒10吨,每吨的实际生产成本为8500元,这部分粮食白酒用于抵偿债务,双方约定按每吨不含税均价10000元抵债,已知该白酒当月的每吨不含税销售价格分别为9000元、10000元、11000元:

(3)销售自产粮食白酒150吨,增值税专用发票上注明的销售额200万元,由于购买方未按合同约定时间提取货物,向购买方收取违约赔偿金10.53万元;

(4)将价值11.8万元的粮食白酒20吨交本厂非独立核算门市部销售,门市部零售30000斤,取得零售价款11.7万元;

(5)销售货物支付承运部门的运费,取得新版运输发票上注明运输费10万元、建设基金O.5万元,保险费0.4万元,装卸费0.3万元,保价费0.05万元。本月购进货物取得的增值税专用发票和运费发票均通过认证。

要求:根据上述资料,按下列序号计算回答问题,每问需计算出合计数(以万元为单位,计算过程及结果保留小数点后两位):(1)计算该酒厂本月应纳消费税;

(2)计算该酒厂本月增值税销项税;

(3)计算该酒厂本月应纳增值税;

(4)计算该酒厂本月应纳城市维护建设税和教育费附加。

-

第 56 题东北某城市的邮电通讯企业(属于国家重点扶持的高新技术企业)成立于2007年,2008年发生如下业务:

(1)2008年实收资本比2007年增加4000万元;

(2)2008年拥有土地85000平方米,其中幼儿园占地1600平方米,企业内部绿化占地2000平方米,企业外部绿化占地3400平方米;

(3)2008年度的上半年企业共有房产原值5000万元,7月1日起企业将原值1000万元、占地面积4000平方米的一栋仓库出租给某商场存放货物(签订了租赁合同),租期1年,每月租金收入10万元,2008年共收取60万元;8月10日职工宿舍完工由在建工程转入固定资产原值500万元:

(4)2008年取得基础电信服务及增值电信服务收入9000万元:

(5)销售有价电话卡面值1000万元,给予客户10%的折让,该折让金额已经在财务会计中予以体现;

(6)2008年按月出租通讯设备,签订了租赁合同,租期1年,取得2008年租金收入380万元;

(7)当年各项经营成本及期间费用支出6000万元(不含应缴纳的各项税金),其中支付合理工资总额2000万元,实际发生职工工会经费40万元(取得工会专用拨缴款收据)、职工福利费280万元、职工教育经费50万元,支付业务招待费200万元,广告费1000万元,业务宣传费100万元。(城镇土地使用税5元/平方米;房产税计算余值的扣除比例20%)。

要求:根据上述资料,按下列序号计算回答问题,每问需计算出合计数:(以万元为单位,计算过程及结果保留小数点后两位):(1)计算2008年该企业应缴纳的印花税;

(2)计算2008年该企业应缴纳的城镇土地使用税:

(3)计算2008年该企业应缴纳的房产税;

(4)计算2008年该企业应缴纳的营业税;

(5)计算2008年该企业应缴纳的城建税和教育费附加;

(6)计算2008年该企业应缴纳的企业所得税的应税收入;

(7)计算2008年该企业可以在税前扣除的工资费用和“三项经费”;

(8)计算2008年该企业可以在税前扣除的业务招待费、广告和业务宣传费;

(9)计算2008年该企业应纳税所得额;

(10)计算2008年该企业应纳的企业所得税。

-

第 55 题王山2008年承包某市甲公司下属的一独立核算的饭店。合同规定,每年上缴承包费2万元后余下的所得税后净利润全部归王山所有。另合同规定企业每月给王山生活费4000元。2008年该饭店编报的利润表资料显示:2008年营业收入总额500万元,其中餐饮业务收入200万元,娱乐部业务收入200万元,单独核算的对外快餐商品部销售收入100万元,成本费用总额473万元,营业税25万元,城建税和教育费附加2.5万元,亏损0.5万元。经注册会计师审核发现:

(1)对外快餐商品部收入核算的是实际取得的价款;从联营企业分回税后利润35万元,企业未反映收入,对方税率为25%;

(2)该饭店在广播电台做广告费用15万元,企业未支付,而是由广播电台在饭店餐饮消费抵冲,会计未作任何账务处理;

(3)甲公司在该饭店娱乐部消费2万元抵冲上交承包费,饭店未做账(当地娱乐业税率规定为20%);

(4)成本费用中:

①列支业务招待费2万元;

②列支直接捐赠给一贫困户现金2.5578万元;

③列支合同违约金1万元;

④列支赞助足球赛费用26万元;

⑤列支用于在建工程的借款利息2万元;

⑥列支广告费20万元。

成本费用中,另有22.22万元相关票据,财务以白条入账。另外,王山在9月5日、9月15日以及9月30日给一企业讲课三次,每次取得讲课费800元;为一企业提供设计,取得设计费收入5万元。当即拿出2万元通过中国发展研究基金会向公益事业捐款;在北京和上海各出资50万元办两个独资企业,2008年度两个独资企业的应纳税所得额分别为3万元、4万元,两个独资企业已分别按照所得额预缴个人所得税。

要求:根据上述资料,按下列序号计算回答问题,每问需计算出合计数:(1)计算该饭店应缴纳的企业所得税;

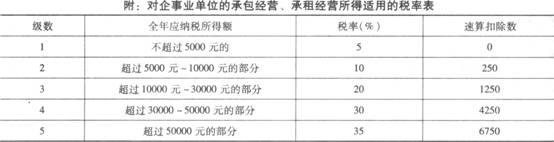

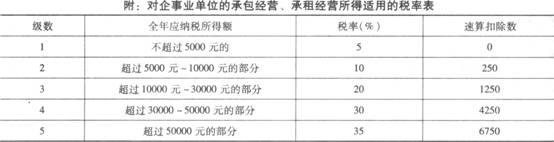

(2)计算王山承包经营所得应缴纳的个人所得税;

(3)计算王山讲课收入应缴纳的个人所得税;

(4)计算王山设计费收入应缴纳的个人所得税;

(5)计算王山举办两个独资企业应补缴的个人所得税。

-

第 53 题某机械制造企业2008年主营业务收入3000万元,主营业务成本1500万元,营业税金及附加12万元,销售费用200万元(含广告费100万元),管理费用500万元(含业务招待费20万元,办公室房租36万元,存货跌价准备2万元),投资收益50万元(其中国债利息10万元,购买上市公司债券取得利息收入40万元),营业外支出10.5万元,是违反购销合同支付给供货方的违约金。

其他补充资料:(1)当年9月1日起租用办公室,支付2年房租36万元;(2)企业已预缴税款120万元;(3)企业适用企业所得税税率为25%。

要求:根据上述资料,按下列序号计算回答问题,每问需计算出合计数:(I)计算该企业2008年度所得税前可扣除的销售费用;

(2)计算该企业2008年度所得税前可扣除的管理费用;

(3)计算该企业2008年度计入应税所得的投资收益;

(4)计算该企业2008年度应纳税所得额;

(5)计算该企业2008年度应纳的所得税额;

(6)计算该企业2008年度应补(退)的所得税额。

-

第 54 题深圳市区某化妆品有限公司为增值税一般纳税人,2008年10月发生以下各项业务:

(1)从国外进口一批化妆品,成交价1380000元、相关费用20000元,支付货物进口后的保险费用20000元。在自海关运往单位的途中,意外损失了35%的化妆品,已经申报了保险赔偿。此化妆品入库当日即全数被生产领用;

(2)以价值80000元的原材料委托东城区其他厂加工化妆品,取得专用发票上注明的加工费55000元,受托方按规定代收代缴了税金;

(3)当月委托大成公司代销A化妆品,发出货物,不含税售价为1500000元:

(4)当月企业为修建浴室耗用材料,领用上月购进修理备件材料20万元,其中运费成本为2.8万元:

(5)从农民手中购入玉米,作为本企业的原料,收购凭证注明支付价款100000元;直接运往某个体户(小规模纳税人)处加工成酒精,加工后支付不含税加工费4万元,取得税务机关代开专用发票。收回后全部销售,取得含税收入352152元;

(6)销售B化妆品21500件,不含税单价58元,发生运费支出2000元,装卸费支出500元,取得了国有运输企业开具的运费发票;将1000件B化妆品用予公益性捐赠,营业外支出账户按成本财支公益性捐赠发生额23000元;购进材料,取得防伪税控系统增值税专用发票上注明销售额100000元、增值税税额17000元,该批材料月末未入库;

(7)从一生产企业购进废旧物资,普通发票上注明销售额5850元;

(8)从独立核算的水厂购进自来水,取得增值税专用发票,注明销售额12000元,其中20%的自来水用于职工浴室;

(9)月底,因资金紧张,经和大成公司协商,就代销化妆品事宜,提前支付50%的款项,大成公司已经将转账支票交付该公司。(本月取得的相关发票均在本月申请并通过认证,进口关税为20%;外省分支机构已经进行税务登记;进口化妆品全部被生产车间领用生产化妆品;酒精消费税税率为5%)

要求:根据上述资料,按下列序号计算回答问题,每问需计算出合计数:(I)计算进口化妆品应缴纳的关税;

(2)计算进口化妆品应缴纳的消费税;

(3)计算进口化妆品应缴纳的增值税;

(4)计算进口化妆品应缴纳的税金;

(5)计算本月应向税务机关缴纳的增值税;

(6)计算本月应缴纳的消费税(含委托加工环节但不含进口环节);

(7)计算本月应缴纳的城市维护建设税和教育费附加(含委托加工环节)。

-

第 50 题转让金融商品业务,不属于同一类金融商品的正负差可以相抵,但不属于同一会计年度的正负差不能相抵。( )

- 正确

- 错误

-

第 51 题某运输公司成立于2007年,2008年度有关信息如下:

(1)8月购入办公用轿车2辆、载货汽车5辆,载货汽车每辆自重10.5吨并已办理车船登记。当地规定的车船税标准为:小型客车每辆360元,载货汽车自重每吨税额16元;

(2)拥有土地共计65000平方米,其中幼儿园占地1200平方米,企业内部绿化占地2000平方米;

(3)上半年企业共有房产原值4000万元。7月1日起企业将原值200万元、占地面积400平方米的一栋仓库出租给某商场存放货物,租期1年,每月租金收入1.5万元;8月10日职工宿舍完工由在建工程转入固定资产原值500万元;

(4)取得营运收入3800万元,出租固定资产取得租金收入120万元,取得其他收入80万元。当年营业成本、管理费用、营业费用、财务费用合计支出1500万元(不含工资和三项经费),缴纳可在所得税前扣除的各损益性税金及附加130万元,支付工资总额400万元,按工资总额和规定比例分别提取职工工会经费8万元、职工教育经费10万元(该公司有职工200人,有工会经费专用收据,2008年提取的两项经费已全部使用),本期实际支付职工福利费56万元。因运输事故造成损失100万元,得到保险公司赔偿40万元。该公司预缴企业所得税税额82.625万元。城镇土地使用税4元/平方米;房产税计算余值的扣除比例20%。

要求:根据上述资料,按下列序号计算回答问题,每问需计算出合计数:(1)计算应缴纳的车船税;

(2)计算应缴纳的城镇土地使用税;

(3)计算应缴纳的房产税;

(4)计算实际缴纳的企业所得税。

-

第 52 题某酒店2008年10月营业收入情况如下:

(1)经营客房取得房费收入360()00元;

(2)经营餐厅取得收入458000元,其中烟酒销售收入18000元;

(3)出租会议室取得租金收入68000元;

(4)经营保龄球馆取得收入152000元;经营歌舞厅取得收入249000元;

(5)转让土地使用权(土地使用权原受让时的成本为150000元),取得转让收入350000元;

(6)从某企业购买烟酒共50000元,本月该企业在本舞厅共消费了49500元,双方商定相互抵冲,差价不再结算,双方按50000元互相开具了发票;

(7)处置酒店周边地区垃圾,向有关单位和居民收取垃圾处置费10020元。该酒店上述收入均分别核算。

要求:根据上述资料,按下列序号计算回答问题,每问需计算出合计数:(1)经营客房取得房费收入应纳营业税;

(2)经营餐厅取得收入应纳营业税;

(3)出租会议室取得租金收入应纳营业税;

(4)经营保龄球馆和歌舞厅收入应纳营业税;

(5)转让土地使用权收入应纳营业税;

(6)与企业抵账行为应纳营业税;

(7)收取垃圾处置费应纳营业税。

-

第 49 题某装修公司既提供装修劳务又向客户供应装修材料,年装修劳务收入120万元,装修材料销售收入300万元,该公司应当将装修劳务营业额与材料销售额一并作为营业税混合销售计征营业税。( )

- 正确

- 错误

-

第 48 题纳税人提供建筑业应税劳务时,在劳务发生地没有办理税务登记或1临时税务登记的,由于实行分包,则必须由总承包人为扣缴义务人。( )

- 正确

- 错误

2010年注册会计师考试《公司战略与

2009年注册会计师(公司战略与风险

2012注册会计师《公司战略与风险管

2012注册会计师《公司战略与风险管

2012注册会计师《公司战略与风险管

2012注册会计师《公司战略与风险管

2017年注册会计师公司战略与风险管

2013年注册会计师《公司战略与风险

2014年注册会计师《公司战略与风险

2014年注册会计师《公司战略与风险