某企业需要借入资金60万元,由于贷款银行要求将贷款金额的20%作为补偿性余额,故企业需要向银行申请的贷款数额为( )万元。

-

A公司是一个生产和销售通讯器材的股份公司。假设该公司适用的所得税税率为25%。对于明年的预算出现三种意见:l

方案一:维持目前的生产和财务政策。预计销售45000件,售价为240元/件,单位变动成本为200元,固定成本为120万元。公司的资本结构为负债400万元(利息率5%),普通股20万股。

方案二:更新设备并用负债筹资。预计更新设备需投资600万元,生产和销售量不会变化,但单位变动成本将降低至180元/件,固定成本将增加至l50万元。借款筹资600万元,预计新增借款的年利率为6.25%。

方案三:更新设备并用股权筹资。更新设备的情况与方案二相同,不同的只是用发行新

的普通股筹资。预计新股发行价为每股30元,需要发行20万股,以筹集600万元资金。要求:

(1)计算三个方案下的每股收益、经营杠杆系数、财务杠杆系数和总杠杆系数;

(2)计算方案二和方案三每股收益相等的销售量;

(3)计算三个方案下,每股收益为零的销售量;

(4)根据上述结果分析:哪个方案的风险最大?哪个方案的报酬最高?如果公司销售量下降至30000件,方案二和方案三哪一个更好些?请分别说明理由。

-

甲公司上年实现净利润4760万元,发放现金股利190万元,上年年末的每股市价为20

元。公司适用的所得税税率为25%。其他资料如下:

资料l:上年年初股东权益合计为10000万元,其中股本4000万元(全部是普通股,每股面值2元,全部发行在外);

资料2:上年3月1日新发行2400万股普通股,发行价格为5元,不考虑发行费用;资料3:上年12月1日按照4元的价格回购600万股普通股;

资料4:上年年初按面值的110%发行总额为880万元的可转换公司债券,票面利率为4%,债券面值为100元,转换比率为90。

要求:

(1)计算上年的基本每股收益;

(2)计算上年的稀释每股收益;

(3)计算上年的每股股利;

(4)计算上年末每股净资产;

(5)按照上年末的每股市价计算市盈率和市净率。

-

市场上现有A、B两种股票,市价分别为l5元/股和10元/股,β系数分别为0.8和1.5,目前股票市场的风险收益率为8%,无风险收益率为3%,市场组合收益率的标准差为l5%。要求:

(1)如果分别购买100股组成一个组合,计算资产组合的β系数以及目前投资组合的必要报酬率;

(2)确定目前证券市场线的斜率和截距;

(3)如果该资产组合收益率与市场组合收益率的相关系数为0.9,A、B收益率的标准差分别为16%和25%,确定A、B收益率的相关系数和组合的协方差;

(4)如果证券市场线的斜率提高到10%,确定市场组合的收益率。

-

丙公司下年度设定的每季末预算现金余额的额定范围为50--一60万元。假定当前银行约定的单笔短期借款必须为10万元的整倍数,年利息率为8%,借款发生在相关季度的期初,每季末计算并支付借款利息,还款发生在相关季度的期末。下年该公司无其他融资计划,全年资金筹措及运用等于0。丙公司编制的下年度现金预算的部分数据如下表所示:

说明:表中用“*’’表示省略的数据。

要求:计算上表中用字母“A~J”表示的项目数值(必须列出各项的计算过程)。

-

乙公司上年的销售收入为1000万元,利息费用60万元,实现净利润105万元,上年发行在外普通股加权平均股数为200万股,不存在优先股。今年公司为了使销售收入达到1500万元,需要增加资金300万元。这些资金有两种筹集方案:

方案l:通过增加借款取得,利息率为10%;

方案2:通过增发普通股取得,预计发行价格为10元/股。

假设固定生产经营成本可以维持在上年200万元的水平,变动成本率也可以维持上年的水平,如果不增加借款,则今年的利息费用为70万元,该公司所得税税率为25%,不考虑筹资费用。

要求:计算每股收益无差别点的销售收入并据此确定筹资方案。

-

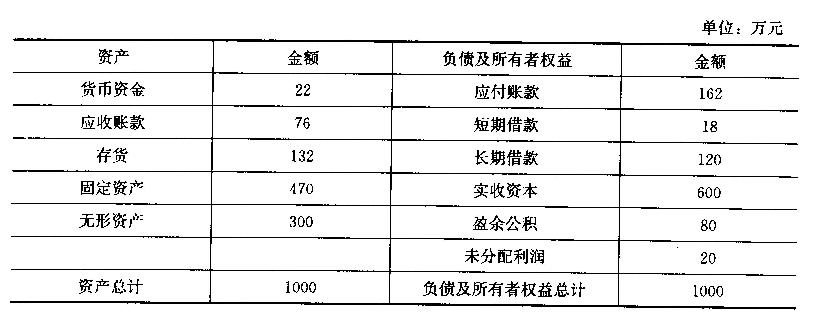

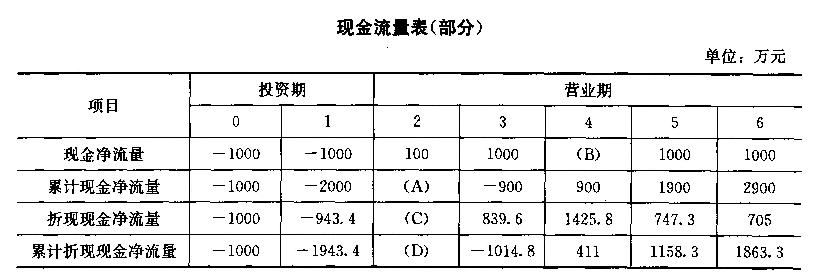

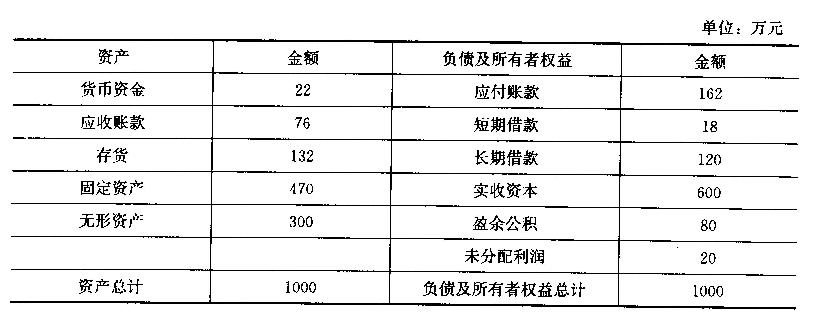

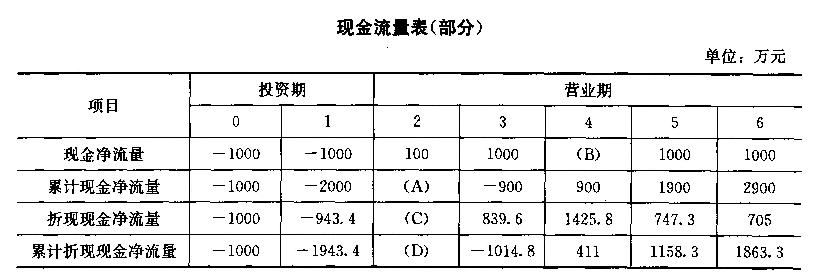

某企业拟进行一项固定资产投资,投资期为l年,营业期为5年,寿命期为6年,该项目的现金流量表(部分)如下:

其他资料:终结期的现金净流量现值为100万元。

要求:

(1)计算上表中用英文字母表示的项目的数值(C的结果四舍五入保留整数)。

(2)计算或确定下列指标:

①包括投资期和不包括投资期的静态投资回收期和动态投资回收期;

②净现值;

③现值指数。

-

编制预算的方法按其业务量基础的数量特征不同,可分为固定预算法和弹性预算法。其中,固定预算法的适应性和可比性都较强。( )

- 正确

- 错误

-

要想降低约束性固定成本,只有厉行节约、精打细算,编制出积极可行的费用预算并严格执行,防止浪费和过度投资等。( )

- 正确

- 错误

-

对于互斥方案进行决策时,选择净现值大的方案。( )

- 正确

- 错误

-

财务预算能够综合反映各项业务预算和各项专门决策预算,因此称为总预算。( )

- 正确

- 错误