股东和经营者发生冲突的重要原因是( )。

-

某公司下设甲、乙两个投资中心,部分资料如下:

现有两个追加投资的方案可供选择:第一,若甲中心追加投入1 000 000元经营资产,每年将增加80 000元息税前利润;第二,若乙中心追加投入2 000 000元经营资产,每年将增加 290 000元息税前利润。假定资金供应有保证,剩余资金无法用于其他方面,暂不考虑剩余资金的机会成本。

要求:(1) 列表计算甲中心追加投资后各中心的总资产息税前利润率和剩余收益指标及总公司新的总资产息税前利润率和剩余收益指标。

(2) 列表计算乙中心追加投资后各中心的总资产息税前利润率和剩余收益指标及总公司新的总资产息税前利润率和剩余收益指标。

(3) 根据总资产息税前利润率指标,分别从甲、乙中心和总公司的角度评价上述追加投资方案的可行性,并据此评价该指标。

(4) 根据剩余收益指标,分别从甲、乙中心和总公司的角度评价上述追加投资方案的可行性,并据此评价该指标。

-

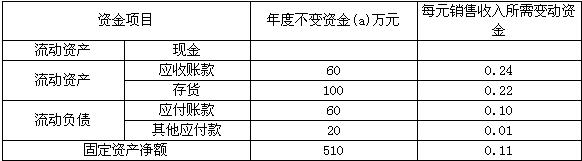

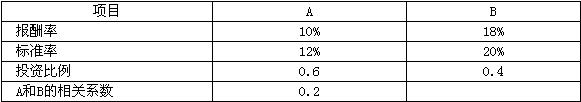

高盛公司2000年至2004年各年产品销售收入分别为2 000万元、2 400万元、2 600万元、2 800万元和3 000万元;各年年末现金余额分别为110万元、130万元、140万元、150万元和160万元。在年度销售收入不高于5 000万元的前提下,存货、应收账款、流动负债、固定资产等资金项目与销售收入的关系如下表所示:

已知高盛公司2004年资金完全来源于自有资金(其中,普通股1 000万股,共1 000万元)和流动负债。2004年销售净利率为10%,公司拟按每股0.2元的固定股利进行利润分配。公司 2005年销售收入将在2004年基础上增长40%。2005年所需对外筹资部分可通过面值发行10年期、票面利率为10%,到期一次还本付息的公司债券予以解决,债券筹资费率为2%,公司所得税税率为33%。

要求:

(1) 计算2004年净利润及应向投资者分配的利润。

(2) 采用高低点法计算每万元销售收入的变动资金和“现金”项目的不变资金。

(3) 按y=a+bx的方程建立资金预测模型。

(4) 预测高盛公司2005年资金需要总量及需新增资金量。

(5) 计算债券发行额和债券成本。

(6) 计算填列高盛公司2005年预计资产负债表中用字母表示的项目。

-

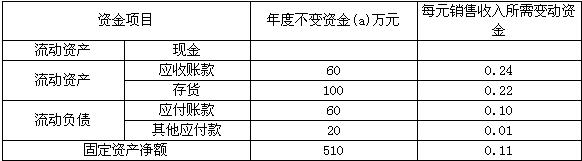

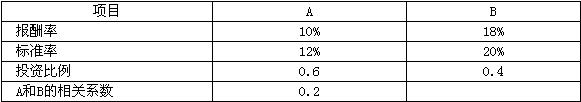

某企业拟投资A、B两个投资项目,其有关资料如下:

要求:

(1) 计算投资于A和B的组合收益率;

(2) 计算A和B的协方差;

(3) 计算A和B的组合方差(百分位保留四位小数);

(4) 计算A和B的组合标准差(百分位保留两位小数)。

-

某公司制定了未来五年的投资计划,相关信息如下:公司的理想资本结构为负债与权益比率为2:3,公司流通在外的普通股有125 000股。

要求:

(1) 在公司采用剩余股利政策的情况下:

①若每年采用剩余股利政策,每年发放的每股股利为多少?

②若在规划的5年内总体采用剩余股利政策,每年的每股固定股利为多少?

(2) 若公司采用每年每股0.5元加上年终额外股利,额外股利为净收益超过250 000元部分的50%,则每年应发放的股利为多少?

(3) 若企业的资金成本率为6%,从股利现值比较看(1)和(2),哪种政策股利现值小?

-

某批发公司购进商品3 000件,单位进价为70元,单位售价为100元,均不含税金。经销该商品的固定性费用25 000元,若货款来自银行借款,年利率为9%,该批存货的月保管费用率为2%,销售税金及附加为10 000元。

计算:

(1) 该批存货保本储存期。

(2) 在投资利润率为4%时的实际利率。

(3) 实际储存期为200天时的实际利润。

(4) 若该批存货是零售,平均每天销售30件,计算该批货物的利润。

-

甲公司持有A、B、C三种股票,在由上述股票组成的证券投资组合中,各股票所占的比重分别为50%、30%和20%,其贝他系数分别为2.0、1.0和0.5。市场收益率为15%,无风险收益率为10%。A股票当前每股市价为12元,刚收到上一年度派发的每股1.2元的现金股利。预计股利以后每年将增长8%。

要求:

(1) 计算以下指标:

①甲公司证券组合的贝他系数;

②甲公司证券组合的风险收益率(Rp);

③甲公司证券组合的必要投资收益率(K);

④投资A股票的必要投资收益率。

(2) 利用股票估价模型分析当前出售A股票是否对甲公司有利。

-

某公司发行10年期的可转换债券,面值为800元,规定5年内可按每股50元的转换价格将债券转换为普通股股票,则转换比率为每张债券可转换为16股普通股。 ( )

- A.正确

- B.错误

-

在经营杠杆系数一定的条件下,权益乘数与总杠杆系数成反比。 ( )

- A.正确

- B.错误

-

证券持有期收益率和到期收益率两者含义、计算相同。 ( )

- A.正确

- B.错误

-

当预计的息税前利润大于每股利润无差别点时采用负债筹资会提高普通股每股利润,但会增加企业的财务风险。 ( )

- A.正确

- B.错误