甲公司为家电生产企业,乙公司为商业批发企业,两者均为增值税一般纳税人。2005年6月,甲公司与乙公司的有关经济业务如下:

(1)甲公司发生的经济业务(不含与乙公司发生的经济业务):

①外购原材料的不含税价格为2 700 000元,增值税专用发票已经取得,且已经经过认证。为入库材料支付运费79 500元,取得的运费发票上所列金额为:运费60 000元,装卸费4 500元,保险费6 000元,铁路建设基金9 000元。

②购进电焊机2台,取得的增值税专用发票上注明的价款为48 000元,增值税款为 8 160元,已经入库并投入使用。

③采取折扣销售的方式销售电视机一批,对每购买5台不含税单价为2000元的A型电视机的客户赠送不含税单价为500元的B型电视机1台。当月甲公司向某购物中心销售300台A型电视机。

④5月份,采用分期收款方式向某商场销售300台A型电视机,每台不含税销售单价为 2 000元。合同约定,6月30日,甲公司可收回150电视机的价款,但实际只收到了90台货款。

⑤销售本公司使用过的2台小汽车,售价分别是90000元和117 000元。这两台汽车在固定资产登记簿所列原值分别为114 000元和105 000元。

⑥对某公司转让一项非专利技术使用权,取得转让收入170 000元。

(2)乙公司发生的经济业务(不含与甲公司发生的经济业务):

①购入商品一批,不含税价为6 000 000元,增值税专用发票注明税款为1 020 000元,款项已支付,有关单据已经经过认证。

②将本月购进的C型电视机6台赠送某常年客户。C型电视机账面的不含税单位售价为3 000元,单位购进成本为2 000元。

③因电源故障造成展示的20台D型电视机被烧毁。D型电视机的单位购进成本为6000元,进销差率20%。

④购买一批装饰材料,用于装修销售大厅。增值税专用发票上注明的货款为300 000元,税款为51 000元。

⑤当月向消费者个人直销商品取得销售收入14 040 000元。

⑥采取预收货款方式向某县百货站销售一批货物。已预收货款330000元,当月由于运输方面原因货物尚未发出。

⑦将逾期未收回的包装物押金245 700元,转作当期收入。

⑧接受某自行车厂委托代销自行车,厂方指定不含税单位售价300元,当月代销1 000辆,乙公司已将销货款全部支付给该厂,同时取得增值税专用发票和10%的手续费。

(3)甲公司与乙公司之间发生的经济业务:

①6月5日甲公司向乙公司销售其生产的E型电视机500台,不含税单价为4 500元,已开具增值税专用发票。为保证及时供货,由甲公司负责送货,每台电视机收取运费11.70元,甲另外开具了普通销货发票。

②6月15日乙公司向甲公司购买一批空调,不含税总价为1 500 000元,乙公司由于资金周转原因,只支付了855 000元的贷款,并承诺余款下月付清。甲开具了增值税专用发票,注明增值税款为255 000元,并已开出提货单,有关单据已经经过税务局认证。

③6月20日甲公司以生产的60台A型电视机与乙公司的300套服装交换,各自作为福利发给职工,双方约定不再进行结算。乙公司每套服装的不含税销售价格为400元。

7月初甲公司和乙公司计算申报的6月份应纳增值税、营业税情况如下:

(1)甲公司

①增值税

销项税额=(2000×300+2000×90+90000+117 000+4 500×500+85 500)×17% =564 825(元)

进项税额=2 760 000×17%+79 500×7%+8 160 =490 875(元)

应纳税额=564 825-490 875=73 950(元)

②应纳营业税额=11.7×500×3%+170 000×5%=8 675.5(元)

(2)乙公司

销项税额=(14040000+330000+245 700)×17%+300×(1+10%)×1 000×17% =2 540 769(元)

进项税额=1 020 000+51 000+4 500×500×17%+255 000+300×1 000×17% =2 218 500(元)

应纳增值税额=2 540 769-2 218 500=322 269(元)

要求:

根据现行增值税和营业税的有关规定,分析甲公司和乙公司计算的应交增值税、营业税是否正确?如有错误,请说明理由,并分别计算甲公司和乙公司应交增值税额和应交营业税额。

-

甲公司为家电生产企业,乙公司为商业批发企业,两者均为增值税一般纳税人。2005年6月,甲公司与乙公司的有关经济业务如下:

(1)甲公司发生的经济业务(不含与乙公司发生的经济业务):

①外购原材料的不含税价格为2 700 000元,增值税专用发票已经取得,且已经经过认证。为入库材料支付运费79 500元,取得的运费发票上所列金额为:运费60 000元,装卸费4 500元,保险费6 000元,铁路建设基金9 000元。

②购进电焊机2台,取得的增值税专用发票上注明的价款为48 000元,增值税款为 8 160元,已经入库并投入使用。

③采取折扣销售的方式销售电视机一批,对每购买5台不含税单价为2000元的A型电视机的客户赠送不含税单价为500元的B型电视机1台。当月甲公司向某购物中心销售300台A型电视机。

④5月份,采用分期收款方式向某商场销售300台A型电视机,每台不含税销售单价为 2 000元。合同约定,6月30日,甲公司可收回150电视机的价款,但实际只收到了90台货款。

⑤销售本公司使用过的2台小汽车,售价分别是90000元和117 000元。这两台汽车在固定资产登记簿所列原值分别为114 000元和105 000元。

⑥对某公司转让一项非专利技术使用权,取得转让收入170 000元。

(2)乙公司发生的经济业务(不含与甲公司发生的经济业务):

①购入商品一批,不含税价为6 000 000元,增值税专用发票注明税款为1 020 000元,款项已支付,有关单据已经经过认证。

②将本月购进的C型电视机6台赠送某常年客户。C型电视机账面的不含税单位售价为3 000元,单位购进成本为2 000元。

③因电源故障造成展示的20台D型电视机被烧毁。D型电视机的单位购进成本为6000元,进销差率20%。

④购买一批装饰材料,用于装修销售大厅。增值税专用发票上注明的货款为300 000元,税款为51 000元。

⑤当月向消费者个人直销商品取得销售收入14 040 000元。

⑥采取预收货款方式向某县百货站销售一批货物。已预收货款330000元,当月由于运输方面原因货物尚未发出。

⑦将逾期未收回的包装物押金245 700元,转作当期收入。

⑧接受某自行车厂委托代销自行车,厂方指定不含税单位售价300元,当月代销1 000辆,乙公司已将销货款全部支付给该厂,同时取得增值税专用发票和10%的手续费。

(3)甲公司与乙公司之间发生的经济业务:

①6月5日甲公司向乙公司销售其生产的E型电视机500台,不含税单价为4 500元,已开具增值税专用发票。为保证及时供货,由甲公司负责送货,每台电视机收取运费11.70元,甲另外开具了普通销货发票。

②6月15日乙公司向甲公司购买一批空调,不含税总价为1 500 000元,乙公司由于资金周转原因,只支付了855 000元的贷款,并承诺余款下月付清。甲开具了增值税专用发票,注明增值税款为255 000元,并已开出提货单,有关单据已经经过税务局认证。

③6月20日甲公司以生产的60台A型电视机与乙公司的300套服装交换,各自作为福利发给职工,双方约定不再进行结算。乙公司每套服装的不含税销售价格为400元。

7月初甲公司和乙公司计算申报的6月份应纳增值税、营业税情况如下:

(1)甲公司

①增值税

销项税额=(2000×300+2000×90+90000+117 000+4 500×500+85 500)×17% =564 825(元)

进项税额=2 760 000×17%+79 500×7%+8 160 =490 875(元)

应纳税额=564 825-490 875=73 950(元)

②应纳营业税额=11.7×500×3%+170 000×5%=8 675.5(元)

(2)乙公司

销项税额=(14040000+330000+245 700)×17%+300×(1+10%)×1 000×17% =2 540 769(元)

进项税额=1 020 000+51 000+4 500×500×17%+255 000+300×1 000×17% =2 218 500(元)

应纳增值税额=2 540 769-2 218 500=322 269(元)

要求:

根据现行增值税和营业税的有关规定,分析甲公司和乙公司计算的应交增值税、营业税是否正确?如有错误,请说明理由,并分别计算甲公司和乙公司应交增值税额和应交营业税额。

-

甲乙丙是A国(与我国签有税收协定)W大学的3名教师。2005年3月1日甲乙两人应我国H大学邀请入境讲学,2004年11月1日,丙根据我国大专院校的国际交流项目来我国H大学工作。W大学每月支付给三人的工资标准折合为人民币分别为:甲40 000元,在A国应纳个人所得税4000元;乙45 000元,在A国应纳个人所得税6 750元;丙58 000元,在A国应纳个人所得税8 700元,三人在W大学的个人所得税均由W大学代扣代缴。3人在华工作的有关情况如下:

(1)甲于2005年4月30日结束工作离境回国。在中国境内工作期间,中国H大学每月为其支付讲课费20000元。

(2)乙于2005年10月31日结束工作离境回国。在中国境内工作期间,中国H大学每月为其支付讲课费25 000元,乙为我国某企业提供咨询服务取得税后收入45 000元,取得在B国投资某公司的股息收入(折人民币)12 000元,在B国已纳个人所得税2 400元。

(3)丙于2005年2月1日临时离境回国,3月1日返回,2002年12月31日结束工作离境回国。在中国境内工作期间,中国H大学每月为其支付讲课费28 000元。除此之外,丙在A国转让特许权使用费,取得转让收入折合为人民币80 000元,丙当年在中国出版专著,取得稿.酬所得50 000元,从中国境内的外商投资企业取得股息收入10 000元。

要求:计算甲、乙、丙三人2005年应该在华缴纳或由他人代付的个人所得税税额。

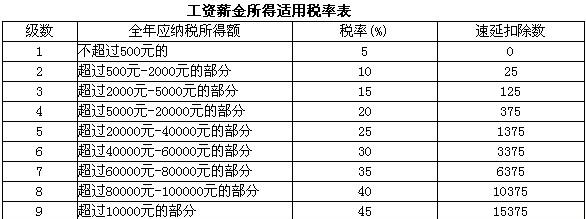

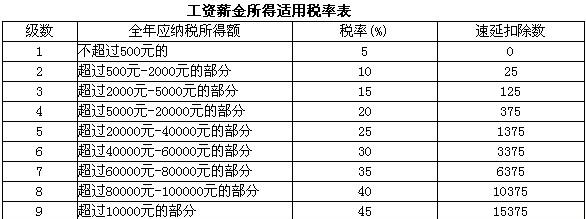

附:

-

A公司是家电企业,注册资本为10 000万元。2005年,该公司的有关会计核算资料显示,全年销售收入净额为7 600万元,利润总额为1 000万元。按利润总额计算确定的当年应纳企业所得税额为330万元。2006年4月税务稽查人员对A公司2005年的账册资料进行了检查,发现可能影响该公司应纳税所得额的事项如下:

(1)年初向工商银行贷款10 000万元,期限2年,年利率为7 .2%。其中1 000万元贷款直接投资于B公司,获得B公司18 .5%股权,其余用于购买原材料;为补充流动资金,向关联公司借款6 000万元,年利率为10%,期限2年,支付利息600万元。上述利息支出均已计入财务费用。

(2)A公司2005年改组为股份有限公司,发生固定资产评估增值,为此,当年多计提折旧20万元,已计入管理费用。

(3)公司职工人数298人,其中固定职工252人,合同工20人,医务室、幼儿园工作人员8人,临时工18人。全年发放工资总额310.4万元,均计入管理费用,并按规定比例提取了工会经费、职工福利费和教育经费。当地规定的计税工资标准为800元/人/月。

(4)全年发生业务招待费40万元,全部计入管理费用。

(5)全年发生广告费支出636万元,业务宣传费支出42万元,计入营业费用。

(6)采取备抵法提取坏账准备,本年计提的坏账费用为20万元。该企业所在地税务机关审批的坏账损失为18万元。

(7)融资租赁设备1台,当年支付租赁费24万元,计提价旧4万元,均计入管理费用。

(8)当年取得金融债券和国债利息收入26万元和140万元,计入投资收益。

(9)2005年12月31日,将2001年对C公司作价160万元投资的土地使用权收回并转让,取得款项200万元,计入其他应付款。

(10)公司有闲置未用的产成品仓库一幢和未使用的设备1台,当年分别计提折旧6万元和3万元,均计入管理费用。

(11)从济南市联营企业分回利润240万元,从深圳市联营的外商投资企业分回利润370万元(当年该企业享受减半征收优惠政策),均计入投资收益。

要求:

根据企业所得税的有关规定,分析说明A公司的上述事项是否影响2005年的应纳税所得额。如有错误,请分步指出纳税时调整之处,并计算A公司2005年应纳企业所得税额。

-

A公司是增值税一般纳税人,生产的小轿车全部符合低污染排放值,2005年3月发生如下经济业务:

(1)购进零部件一批,取得的增值税专用发票上注明的价款为1 200万元,增值税税额为204万元,另支付运费30万元。有关单据已经经过认证;

(2)进口小轿车发动机一批,向购买方支付的价款合计为100万美元,其中购货佣金5万美元,国外运输费4万美元,保险费5万美元。发动机的进口关税税率为20%,国内运费发票上载明的运费为10 000元,装卸费为3 000元。美元对人民币的汇率为8.3,以上款项均已支付,且已取得海关开出的完税凭证;

(3)销售小轿车200辆,含税销售单价为15万元,另按合同总额1%向购货方收取运费,实际支付运费6万元,收到运输部门开给本公司的运费发票;

(4)将特别生产的轿车6辆拨付有关部门使用,小轿车的生产成本为8万元,成本利润率为8%;

(5)A公司上月留存的增值税进项税额为50000元。

要求:

(1)计算本月进口货物应该缴纳的有关税金;

(2)计算本月应纳的消费税额、增值税额和期末留抵的进项税额(消费税税率为5%,小数点后保留两位数字)。

-

法国工程师兰博于2006年3月1日至2006年7月15日被其法国的公司派到我国某设备厂指导该厂的一项科研工作。在我国境内工作期间,我国设备厂每月支付其工资10000元人民币,并凭票据报销洗衣费和伙食补助费5000元,其在法国的公司每月支付其工资 25000元人民币。该专家在7月,曾为某大学做2小时讲座,获得报酬10000元人民币,该项所得由支付款项的单位为其负担个人所得税税款。根据上述资料计算该专家在7月应纳个人所得税多少?

-

某化妆品厂甲是增值税一般纳税人,2006年6月发生下列业务:

(1)外购化工材料A,税控发票注明价款10000元,税款1700元;

(2)外购化工材料B,税控发票注明价款20000元,税款3400元;

(3)将AB材料验收后交运输公司运送到乙化妆品制造厂(一般纳税人),委托其加工成香水精,支付运输公司运费300元;

(4)乙公司为加工该产品从小规模企业购入辅料,取得税务代开增值税发票,价款5000元,税款200元,乙公司收取甲化妆品厂加工费和代垫辅料费8000元(不含增值税),开具专用发票;

(5)甲化妆品厂将香水精收回后将70%投入生产,进一步加工成香水,并分装出厂取得含增值税销售额100000元,支付销售运费800元;

假定上述取得发票都符合税法抵扣条件要求,请按顺序计算:

(1)甲公司提货时应缴纳的消费税;

(2)甲公司销售香水应缴纳的增值税;

(3)甲公司销售香水应缴纳的消费税;

(4)乙公司该业务应缴纳的税金。

-

某民政部门批准的非营利文化博物馆2006年7月发生下列业务:

(1)收取物价局标准的会员费20000元;

(2)出租房屋办展览取得租金收入200000元;

(3)举办历史文化讲座取得收入30000元;

(4)经营打字社取得打字收入50000元;

(5)代销福利彩票取得手续费收入10000元;

(6)博物馆门票收入5000元;

要求计算:

(1)该博物馆应纳的文化业营业税;

(2)该博物馆应纳的服务业营业税;

(3)说明其免税的业务项目。

-

纳税期限是纳税人按税法规定缴纳税款的期限,也是纳税义务发生时间。( )

- A.正确

- B.错误

-

除税收实体法以外,我国对税收征收管理适用的法律制度,是按照税收管理机关的不同而分别规定的。( )

- A.正确

- B.错误

-

某市服装厂6月发生下列业务:

(1)执行上月合同,来料加工服装,进口面料到岸,货值折人民币200000元,海关采用保税政策,暂免税放行;

(2)为来料加工合同在境内采购垫肩和纽扣,取得税控增值税发票,价款1000元,增值税170元;

(3)签订进料加工合同,采购合同注明货值100000人民币,销售合同注明人民币200000人民币,进口材料海关采用保税政策,暂免税放行;当月,进料加工合同执行完毕复出口;

(4)为进料加工在境内采购粘合衬,取得税控增值税发票,价款5000元,税款850元;

(5)为内销和进料加工采购里衬、线,取得税控增值税发票,价款100000元,增值税 17000元;

(6)来料加工复出口,总货值300000元,其中加工费50000元;

(7)内销不含税收入50000万元;

上述发票均经认证,该出口货物征税率17%,退税率13%,请计算:

(1)该企业当期可抵扣的增值税进项税;

(2)该企业当期增值税的销项税;

(3)当期出口退税;

(4)当期的城建税和教育费附加;

(5)当期印花税。