县城某物资批发企业是增值税的一般纳税人,多种经营兼营仓储及运输服务业务。2006年6月发生下列业务:

(1)购进用于销售的搅拌机20台,发票注明价款2000000元,增值税340000元,支付搅拌机运费10000元;

(2)为自身运输服务购进货车6辆,发票注明价款500000元,增值税85000元;

(3)购进汽油用于运输业务,发票注明价款100000元,增值税17000元;

(4)取得仓储收入50000元,运输收入200000元;

(5)销售搅拌机18台,不含税价2700000元;

(6)出售使用过旧设备1台,原价100000(含税),已提折旧70000元,销售价110000元;

(7)销售搅拌机配件并送货上门,开具普通发票120000元,合同注明含税销售额110000元,送货费10000元,为这项送货购买汽油,发票注明价款2000元,增值税340元;

假定上述相关需认证的发票均经过认证,要求计算:

(1)该企业可抵扣的增值税进项税;

(2)该企业应纳增值税合计;

(3)该企业应纳的营业税;

(4)该企业应纳的城建税和教育费附加。

-

某市一商厦2005年2月发生如下业务:

(1)进口染发水一批,该批货物货值折合人民币100000元,包装费2000元,支付自己采购代理人费用3000元,海运费及保险费6000元,入境后内陆运保费1000元;

(2)进口卷烟10标准箱,货值折合人民币70000元,运输及保险费3000元,支付采购中介费2000元;

(3)与A服装厂签订销售服装协议,规定一次收取进场费30000元,在一年内商厦为A服装厂销售产品。当月零售A服装31590元,向A提供代销清单,得到增值税发票,价款20000元,增值税3400元;

(4)与B油烟机厂签订销售协议,规定按零售额28%收取上架费,当月零售油烟机 29250元,给B油烟机厂提供代销清单后,取得油烟机厂增值税发票,价款25000元,税款4250元,同时收取8190元上架费;

(5)批发部分进口染发水,取得不含税销售额200000元;销售其他货物,取得零售额 456300元;

(6)境内采购货物,取得增值税发票,价款80000元,税款13600元;

(7)为百姓修理手表,收取维修费4446元。

要求按顺序计算:(染发水关税率12.5%,消费税率8%;卷烟关税率25%)

(1)当月该公司进口环节应缴纳的关税;

(2)当月该公司进口环节缴纳的消费税;

(3)当月该公司进口环节缴纳的增值税;

(4)当月该公司增值税可抵扣的进项税;

(5)当月该公司增值税的销项税;

(6)当月该公司经营环节缴纳的增值税;

(7)当月该公司应缴纳的营业税;

(8)该公司当月应纳的城建税和教育费附加。

-

西部地区某鼓励类国有企业2005年1~11月份实现应纳税所得额400万元,11月末增值税留抵税额2万元,12月份生产经营如下:

(1)进口材料一批,货值折合人民币100万元,包装箱费用2万元,海运费8万元,关税率7%;

(2)国内采购材料一批,增值税发票注明价款300万元,增值税51万元,采购运费2万元,装卸费0.4万元;

(3)出口销售产品5套,FOB价格折合人民币300万元,该产品生产成本40万元/套; (征税率17%,退税率13%);

(4)当期管理费账户列支管理费90万元,其中有职工家庭财产保险10万元,职工误餐费5万元,当年新产品开发费用在本月汇集合计20万元(上年16万元);

(5)当期销售费用账户列支费用80万元,其中有给本单位雇员佣金20万元;

(6)在国内销售产品4套,不含税价格350万元,该产品生产成本50万元/套;

(7)从境外分回税后利润12万元,已在境外交纳过所得税3万元;

假定企业实际工资开支与国家规定标准相符,要求按顺序计算:

(1)该企业当期进口环节税金;

(2)该企业当期应抵扣的进项税总和;

(3)当期应纳的增值税;

(4)当期应退增值税;

(5)当期企业销售总成本;

(6)当年应纳税所得额;

(7)当年度应纳的企业所得税。

-

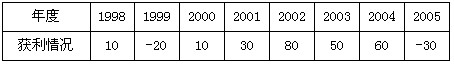

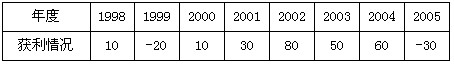

设在经济特区的某外商投资企业(先进技术企业),注册资本5000万元(中方与外方的投资比例为7:3),经营期限20年。1995年8月投产,1995年~2002年的生产经营情况见下表:

该企业适用的增值税税率17%,企业所得税税率15%(本题不考虑地方所得税)。经主管税务机关核准,将执行税收优惠的时间从1999年计算。2003年以后该企业被继续认定为先进技术企业。

2006年度该企业自行核算取得产品销售收入9000万元,非产品销售的其他业务收入总额600万元,应扣除的成本、费用、税金等共计8800万元,实现会计利润800万元。后经聘请的会计师事务所审核,发现企业自行核算中存在以下问题:

(1)直接销售产品给某使用单位,开具普通发票取得含税销售额81.9万元、取得与销售产品有关的运输收入10.53万元和包装费4.68万元,均未列入收入总额;

(2)发生的与生产经营相关的交际应酬费100万元、广告费500万元、技术开发费60万元(2005年的技术开发费50万元),已据实扣除;

(3)转让股票收益70万元;12月接受某公司捐赠货物一批,取得增值税专用发票,注明价款50万元、增值税8.5万元,企业负担运输费用2万元,企业对此未作账务处理;

(4)在“营业外支出”账户中,发生的通过民政局向灾区捐赠80万元,资助相关联的科研机构开发经费50万元全部作了扣除;

(5)企业账面工资总额300万元(符合在税务机关的备案),提取了42万元的福利费,当年支付了30万元,福利费账户年末余额12万元。

要求:按下列顺序回答问题:

(1)计算1998~2005年该企业应缴纳的企业所得税总和;

(2)计算审核的问题中应补缴的增值税总和;

(3)销售产品应调增应纳税所得额;

(4)发生的交际应酬费和技术开发费加计扣除后应调增应纳税所得额;

(5)转让股权和捐赠应调增应纳税所得额;

(6)捐赠和资助关联的科研机构应调增应纳税所得额;

(7)计算2006年该企业应缴纳的企业所得税;

(8)计算2006年该企业实现的税后利润;

(9)假定该企业的外国投资者将2006年应分得的税后利润的60%,用于再投资增加本企业的注册资本金(经营期限8年)。计算外国投资者再投资应退回的企业所得税。

-

某股份企业2006年2月发生下列业务:

(1)支付外聘业务员张某推销报酬4000元,并为其购买25000元股票作为推销业绩奖励;

(2)为投资人陈某购买宝马私家住房一套,从管理费中开支200000元;

(3)支付职工李某提前3年内退一次性工资54000元,并保证之后每月支付其内退工资 1800元(此标准为该职工正常工作时的月工资标准),至其达到法定退 休年龄时止。

(4)支付职工王某不符合退职条件的退职补偿18000元,该职工原月收入1200元。之后该职工不再属于企业的成员。

要求计算:

(1)应扣缴外聘业务员张某的个人所得税;

(2)应扣缴投资人陈某的个人所得税;

(3)当月和次月应扣缴李某的个人所得税;

(4)应扣缴王某的个人所得税。

-

某企业2006年度有关资料如下:

(1)实收资本比2005年增加200万元;

(2)与银行签订1年期借款合同,借款金额400万元,年利率5%;

(3)出租仓库,签订合同注明年租金100000元,租期三年;

(4)与保险公司签订财产保险合同,投保财产价值2000万元,保费率2‰;

(5)与丙公司签订技术转让合同,转让收入由丙公司按2006年-2008年实现利润的 30%支付;

(6)与货运公司签订运输合同,载明运输费用10万元(其中含装卸费1万元);

(7)与铁路部门签订运输合同,载明运输费及保管费共计10万元;

(8)在上交所购买股票500万元。

要求:逐项计算该企业应缴纳的印花税。

-

县城某物资批发企业是增值税的一般纳税人,多种经营兼营仓储及运输服务业务。2006年6月发生下列业务:

(1)购进用于销售的搅拌机20台,发票注明价款2000000元,增值税340000元,支付搅拌机运费10000元;

(2)为自身运输服务购进货车6辆,发票注明价款500000元,增值税85000元;

(3)购进汽油用于运输业务,发票注明价款100000元,增值税17000元;

(4)取得仓储收入50000元,运输收入200000元;

(5)销售搅拌机18台,不含税价2700000元;

(6)出售使用过旧设备1台,原价100000(含税),已提折旧70000元,销售价110000元;

(7)销售搅拌机配件并送货上门,开具普通发票120000元,合同注明含税销售额110000元,送货费10000元,为这项送货购买汽油,发票注明价款2000元,增值税340元;

假定上述相关需认证的发票均经过认证,要求计算:

(1)该企业可抵扣的增值税进项税;

(2)该企业应纳增值税合计;

(3)该企业应纳的营业税;

(4)该企业应纳的城建税和教育费附加。

-

某镇制药厂(生产免税药水A和应税跌打正骨水)7月发生下列业务

(1)购入药用原材料A用于生产跌打正骨水,增值税发票注明价款100000元。增值税额 17000元。购入生产药用原材料B用于生产免税药水,增值税发票注明价款50000元,增值税8500元。

(2)一车间生产医用酒精4吨,单位成本5000元,将其中1吨对外销售,含增值税销售额10000元,收取包装物押金600元;将2吨移送二车间生产跌打正骨水。

(3)购入医用蒸馏水用于免税和上税药水的生产,增值税发票注明价款10000元,增值税额1700元。

(4)购入生产小型设备一台,增值税发票注明价款5000元,增值税850元。购入税控收款机一台,增值税法发票注明价款6000元,增值税1020元。

(5)销售跌打正骨水取得不含税收入200000元,销售免税药水A取得不含税收入 100000元。

当期到期酒精包装物押金800元

(该企业全部进项税不能分清用于免税用途还是应税用途)

要求计算:

(1)该企业当期应纳消费税;

(2)该企业当期可抵扣增值税进项税;

(3)该企业当期应纳增值税;

(4)该企业当期城建税和教育费附加。

-

购买电信企业经国务院和国家发改委批准发行的企业债券所得到的利息.允许在计算当期应纳税所得额时据实扣除。( )

- A.正确

- B.错误

-

外商投资企业以财产作抵押的贷款不提坏账准备。( )

- A.正确

- B.错误

-

对于取消审批手续的减免税项目和不需税务机关审批的减免税项目,纳税人可自行减免。( )

- A.正确

- B.错误