某企业为增值税一般纳税人,适用的增值税税率为17%,企业所得税税率为33%。所得税核算采用应付税款法核算。2005年度会计利润额为160.3万元,年初“利润分配”科目贷方余额为50万元,以前年度无未弥补的亏损。本年度其他有关资料如下:

(1) 全年营业收入为3 000万元,实际发生业务招待费20万元(全年营业收入净额在1 500万元及其以下的,业务招待费的扣除标准为不超过营业收入净额的5%0;全年营业收入净额超过 1 500万元的部分,业务招待费的扣除标准为不超过该部分的3‰);

(2) 全年实际发放工资70万元,该企业按照工资总额的14%计提职工福利费,按照2%计提工会经费和按照1.5%计提职工教育经费,计税工资为80万元;

(3) 本年发生税收罚款支出15万元;

(4) 本年购买国债获得利息收入25万元,计入当期投资收益;

(5) 企业本年按照10%的利率计算支付利息费用40万元,并计入了当期财务费用。假定税法规定准予扣除的利率为2.5%。

要求:计算该企业2005年应交企业所得税,并进行相应会计处理。

-

A公司为增值税一般纳税人,2005年5月份发生下列经济业务:

(1) 5月1日,销售产品100万元,增值税税率17%,成本60万元,款未收到,现金折扣条件:5/10,2/20,N/30。对方于5月9日付款50%,于5月15日付款30%,余款于5月28日全部付清(假定现金折扣不考虑增值税)。

(2) 5月2日,销售产品10万元,增值税1.7万元,款未收到。10日因产品质量问题,对方要求折让40%,经协商同意购货方的要求,并从购货方所在地税务部门取得“销售折让证明单”。货款已通过银行结算。

(3) 5月6日,A公司委托B公司代销一批商品,价款1万元,成本0.6万元,双方均为一般纳税人,5月20日,A公司收到B公司的代销清单,商品全部售出,25日,收到B公司交来的货款。B公司以1.2万元的价格外售,款已收到。

(4) 5月30日销售产品一批,价款50万元,成本30万元。商品已发出,专用发票已开。该批产品需要安装,且为重要步骤,安装尚未完工。

要求:编制A公司有关的会计分录。(答案中的金额单位以万元表示)

-

A公司为增值税一般纳税人,增值税税率17%;所得税税率为33%,提供运输劳务的营业税税率为3%,转让不动产和无形资产的营业税税率5% (其他税费略)。企业以生产为主,提供运输劳务为辅,存货按实际成本核算,2004年发生的有关经济业务如下:

(1) 购入材料一批,价款200万元,增值税34万元,材料已验收入库,货款尚未支付。

(2) 销售商品一批,商品成本60万元,货款100万元,增值税17万元,款项尚未收到。

(3) 收到上述销售业务货款17万元,剩余货款买方开来了一张期限4个月的商业承兑汇票。

(4) 销售商品一批,货款600万元,增值税102万元,款项已收存银行,该批商品成本300万元。

(5) 生产产品领用材料300万元,车间领用机物料60万元,企业管理部门领用20万元。

(6) 销售材料一批,实际成本18万元,售价20万元,增值税3.4万元;款项已收存银行。

(7) 分配当年工资费用200万元,其中:生产工人工资100万元,车间管理人员工资40万元;从事运输劳务人员工资10万元,企业管理人员工资40万元,在建工程人员工资10万元。该企业同时按照工资总额的14%计提职工福利费。

(8) 提供运输劳务收入60万元存入银行,发生的相关成本(不包括工资)30万元,均以存款支付。

(9) 转让一专利权,取得转让价款20万元存入银行,该专利权的账面余额为10万元。假定该专利权未计提减值准备。

(10) 转让一房屋,转让收入100万元,该房屋原值120万元,已提折旧40万元,转让时支付清理费用2万元。

(11) 本年计提坏账准备8万元。

(12) 当年共计提折旧100万元。其中,计入管理费用的为30万元,计入产品成本70万元。

(13) 以银行存款支付产品销售广告费20万元。

(14) 计算当年应交所得税(采用应付税款法核算,且当年工资费用超出计税工资10万元)。

(15) 结转当年经营成果。

要求:

(1) 根据上述经济业务编制会计分录;

(2) 编制利润表。(答案中的金额单位以万元表示)

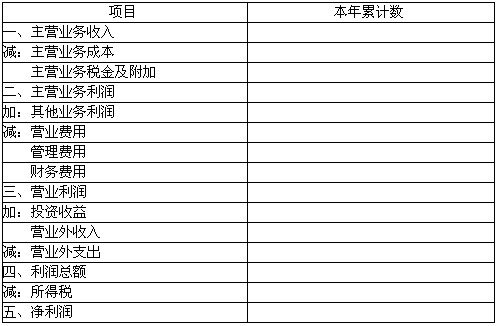

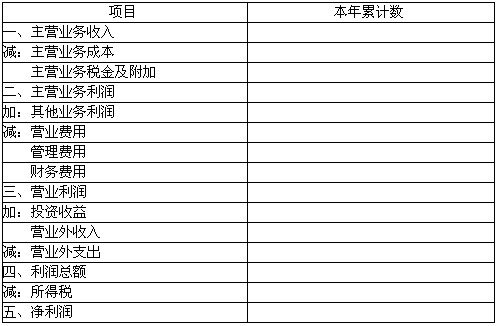

利 润 表

编制单位:A公司 2004年 单位:万元

-

某企业为增值税一般纳税人,适用的增值税税率为17%,企业所得税税率为33%。所得税核算采用应付税款法核算。2005年度会计利润额为160.3万元,年初“利润分配”科目贷方余额为50万元,以前年度无未弥补的亏损。本年度其他有关资料如下:

(1) 全年营业收入为3 000万元,实际发生业务招待费20万元(全年营业收入净额在1 500万元及其以下的,业务招待费的扣除标准为不超过营业收入净额的5%0;全年营业收入净额超过 1 500万元的部分,业务招待费的扣除标准为不超过该部分的3‰);

(2) 全年实际发放工资70万元,该企业按照工资总额的14%计提职工福利费,按照2%计提工会经费和按照1.5%计提职工教育经费,计税工资为80万元;

(3) 本年发生税收罚款支出15万元;

(4) 本年购买国债获得利息收入25万元,计入当期投资收益;

(5) 企业本年按照10%的利率计算支付利息费用40万元,并计入了当期财务费用。假定税法规定准予扣除的利率为2.5%。

要求:计算该企业2005年应交企业所得税,并进行相应会计处理。

-

某企业于2004年10月1日为客户研制一项软件,工期为半年,合同总收入为50 000元,至2004年12月31日已发生成本30 000元,已全部用银行存款支付。预收账款40 000元存入银行。预计开发完成该项软件的总成本为45 000元。2004年12月31日经专业测量师测量,软件的开发程度为60入。

要求:根据上述业务编制相关会计分录。

-

甲企业在2004年12月20日销售一批商品,增值税专用发票上注明售价100 000元,税款17 000元。企业为了及时收回货款而给予的现金折扣条件为:2/10,1/20,N/30。假定计算现金折扣时不考虑增值税。

要求:

(1) 编制甲企业实现销售收入时的会计分录。

(2) 若买方2004年12月25日支付货款,编制收到货款时的会计分录。

(3) 若买方2005年1月15日以一张面值117 000元,年利率6%,期限为四个月的商业承兑汇票抵偿该到期而无力支付的货款,编制该业务的会计分录。

(4) 计算该汇票的到期值并编制收回到期票款的会计分录。

-

工业企业因销售材料、出租包装物等其他日常活动引起的收入,按税法规定计算应交纳的城市维护建设税,应列入其他业务支出。( )

- A.正确

- B.错误

-

A公司发生下列经济业务:

(1)购入一台不需要安装的设备,价款20 000元,增值税额3 400元,发生的运杂费支出 300元,发生的保险费支出500元。款项全部用银行存款付清。

(2) 购入一台需要安装的设备,价款100 000元,增值税额17 000元,运杂费支出3 000元,用银行存款支付安装费5 000元,领用工程物资8 000元。设备安装完毕交付使用。

(3) 接受B公司投入一台设备,双方确认的价值为160000元。该设备在B公司的账面原值为300 000元,已提折旧120 000元。

(4)年末对固定资产进行清查时,发现未入账的设备一台,同类设备市场价格为100 000元,成新率为60%,盘盈设备经批准后转入营业外收入。

(5)出售一台设备,该设备账面原价为200 000元,已提折旧80 000元,出售时用银行存款支付清理费用2 000元,收到设备变价收入100 000元,存入银行,将出售设备的净损益转入营业外损益。

要求:根据上述业务编制相关会计分录。

-

总价法可以较好地反映企业销售的总过程,但却高估了应收账款和销售收入。( )

- A.正确

- B.错误

-

各单位保存的会计档案不得借出、查阅或复制。( )

- A.正确

- B.错误

-

固定资产的修理支出属于资本性支出。( )

- A.正确

- B.错误