位于沿海经济开放区的某中外合资纸业公司成立于1998年,2000年获利。2004年各季度应纳税所得额申报数额如下:

第一季度累计90万元

第二季度累计160万元

第三季度累计210万元

全年累计320万元

2004年年终汇算清缴所得税时发现以下需调整事项。

(1)全年工资总额为280万元,已按14%计提了福利费,本年实际福利费支出50万元。

(2)2002年2月接受捐赠的一台设备价值20万元,未入账,未提折旧(同类设备使用年限为5年,残值率为10%)。

(3)向非关联企业开业赞助5万元。

(4)交际应酬费实际支出50万元(年销售净额2 100万元)。

(5)通过民政部门向灾区捐款20万元,向国外某慈善机构捐款10万元。

(6)设在经济特区的销售分公司取得利润80万元(特区地方附加税免征)。

要求:

(1)根据上述资料分析并计算该公司2004年度各季预缴企业所得税和地方附加税。

(2)全年汇算清缴应补(退)的企业所得税和地方附加税。(假定地方税免征)

-

位于经济特区的某旅游度假村由中方单位出具土地使用权、外方出资500万元作为注册资本,于2000年合资兴办,经营期15年,当年获利。2003年该度假村取得,营业收入4 000万元,有关营业支出1 800万元,已缴纳流转环节税金。当年支付150名员工工资总额540万元,其他福利类费用实际支出108万元,其中支付外方5名管理人员境外社会保险费80万元;交际应酬费支出40万元,对度假村附近一森林公园的修建捐赠120万元,因餐厅意外失火,获得保险公司赔偿150万元,翻修餐厅支付费用270万元,另上交与其有关联关系的旅游总公司管理费100万元。

该度假村计算缴纳当年企业所得税和地方所得税为

应纳税所得额=(4 000-1 800-200-540-108-40-120+150-270-100)万元=972万元

应纳企业所得税和地方的所得税税额=[972×(30%+3%)÷2]万元=160.38万元

要求:请根据《商投资企业和外国企业所得税法》及其有关规定分析该度假村计算缴纳的所得税税额是否正确。如不正确,请指出错误之处并列出步骤计算应纳企业所得税和地方所得税税额。

-

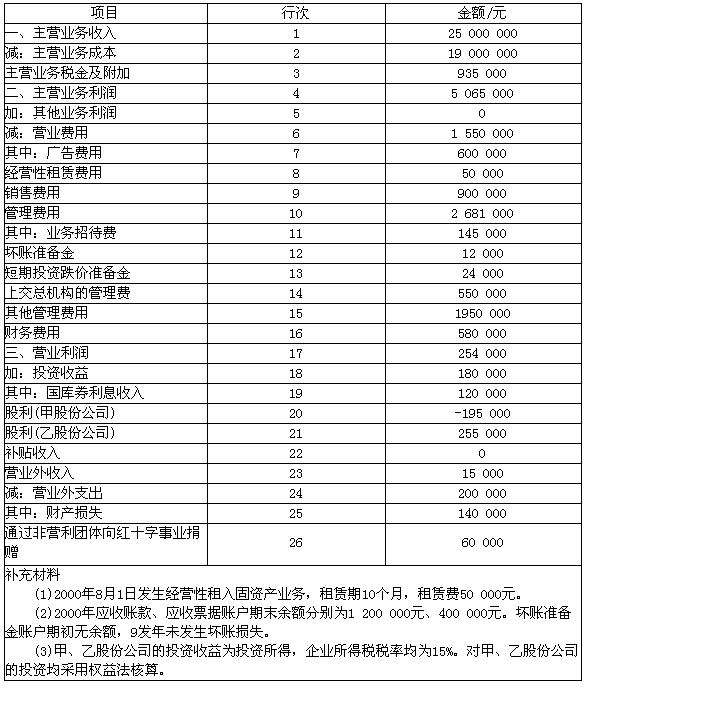

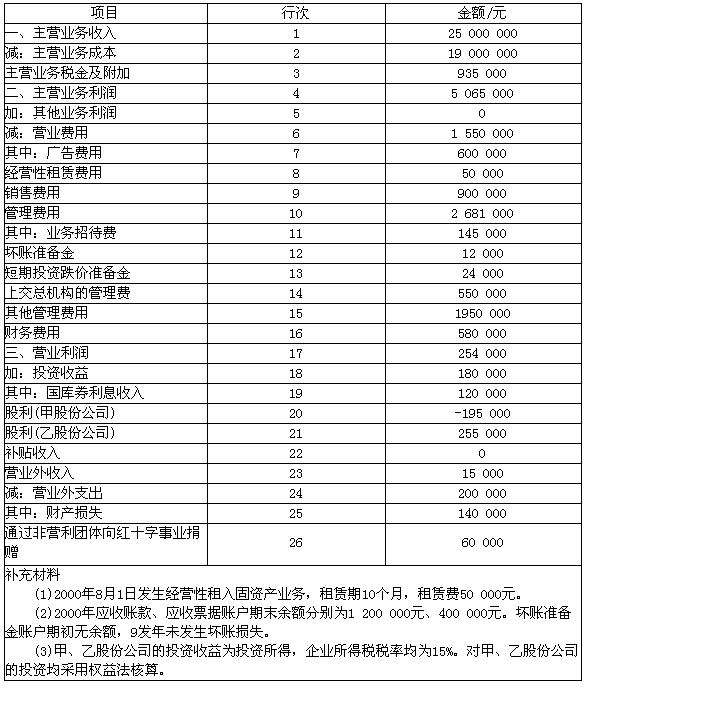

某企业财务人员将2000年度企业所得税的计算列表如下:

要求:

(1)根据企业所得税有关规定,指出上表在计算企业所得税方面存在的问题,简要说明依据,并逐项对应纳税所得额进行调整。

(2)计算该企业2000年度应补或退的企业所税。

-

珠海某外商投资企业,1994年2月开业经营,经营期20年,主营投资、信贷、租赁业务。 2004年初,企业核算上年的应纳税所得额为1 570万元(2003年企业每季预缴企业所得税50万元)。后聘请会计师事务所审核,发现以下项目需要调整。

(1)2003年全年共计提坏账准备金280万元(企业2003年年末应收账款、应收票据余额为8 600万元);2003年实际发生坏账损失195万元,2002年度该企业共计提坏账准备金220万元;收回以前年度已转作坏账损失的应收账款33万元,直接记入了福利费账户。

(2)2003年4月接受捐赠的1辆小汽车价值32万元,当月投入使用,未入账,未提折旧 (运输工具使用年限为5年,残值率为10%)。

(3)持有境内A企业股权,当年取得来源于A企业的股息55万元,计入了企业当期应纳税所得额。

(4)转让所持有的境内B企业股票,取得收入43D万元,该股票原购入价为450万元,直接冲减了资本公积账户。

(5)委托一境外公司在境外销售其位于我国境内商品房一栋,成本费用为180万元(不含佣金),代销合同规定销售价为260万元,境外公司实际以320万元售出,外商投资企业向境外公司支付佣金、手续费50万元(能提供有效凭证),该企业未做税务处理。

(6)经批准以1栋房屋作价对外投资,参与接受投资方利润分配,共同承担投资风险。该房屋原值900万元,已提折旧200万元,投资时双方确定的投资价值800万元,当年分回利润 36.50万元(被投资企业适用的企业所得税税率为24%,地方所得税税率为3%),该企业未做税务处理。

要求:根据税法规定,计算该企业2003年应缴纳的企业所得税税额和应补或退的企业所得税税额(免征地方所得税)。

-

位于沿海经济开放区的某中外合资纸业公司成立于1998年,2000年获利。2004年各季度应纳税所得额申报数额如下:

第一季度累计90万元

第二季度累计160万元

第三季度累计210万元

全年累计320万元

2004年年终汇算清缴所得税时发现以下需调整事项。

(1)全年工资总额为280万元,已按14%计提了福利费,本年实际福利费支出50万元。

(2)2002年2月接受捐赠的一台设备价值20万元,未入账,未提折旧(同类设备使用年限为5年,残值率为10%)。

(3)向非关联企业开业赞助5万元。

(4)交际应酬费实际支出50万元(年销售净额2 100万元)。

(5)通过民政部门向灾区捐款20万元,向国外某慈善机构捐款10万元。

(6)设在经济特区的销售分公司取得利润80万元(特区地方附加税免征)。

要求:

(1)根据上述资料分析并计算该公司2004年度各季预缴企业所得税和地方附加税。

(2)全年汇算清缴应补(退)的企业所得税和地方附加税。(假定地方税免征)

-

某企业2003年发生业务如下。

(1)与某科研单位签订一份技术开发合同,合同总金额为100万元,其中,支付科研单位研究开发费用80万元、报酬20万元。

(2)与A企业签订一份非专利技术转让合同,非专利技术转让价款30万元。

(3)与B企业签订一份专利权转让合同,专利权转让价款100万元。

(4)与市工商银行签订一份借款合同,合同总金额为600万元;分3次填开借据领取该笔借款,金额分别是100万元、300万元、200万元。

(5)与某财务公司签订一份融资租赁合同,设备租赁费总额500万元,租期5年,每年支付租金100万元。

(6)与某建筑公司签订一份建筑工程承包合同,所载金额300万元。

(7)6月1日,与C企业签订一份财产租赁合同,合同规定:甲企业承租C企业设备1台,每月租赁费500元,未确定租赁期限。

(8)甲企业因兼并另一家国有企业,使得实收资本和资本公积总额增加200万元,被兼并企业的资金账簿已按规定缴纳印花税。

(9)7月1日在国外签订一份购销合同,引进一套国外先进设备,设备价款50.15万元;该合同已于2003年10月份履行。

(10)7月10日,与保险公司签订一份财产保险合同,保险标的物价值总额2 000万元,按 13‰的比例支付保险费26万元。

(11)7月15日,与保险公司签订一份人寿保险合同,为本企业运输队10名驾驶员支付保险费,金额5万元。

假设不考虑其他未提及应税凭证。

要求:根据税法规定,计算该企业2003年度应纳的印花税税额。

-

某国有饭店房产原值2 000万元,2004年该饭店委托装修公司为饭店进行内装修,6月份装修完毕办理竣工结算,装修支出250万元(包括中央空调更换支出),均计入固定资产原值。要求:计算该企业2004年度应纳房产税。(该地规定允许按原值一次扣除20%)

-

甲实木地板厂为增值税一般纳税人,2007年5月有关生产经营情况如下:

(1)从油漆厂购进钢琴漆200吨,每吨不含税单价1万元,取得油漆厂开具的增值税专用发票,注明货款200万元、增值税34万元。

(2)向农业生产者收购木材30吨,收购凭证上注明支付收购货款42万元,另支付运输费用3万元,取得运输公司开具的普通发票;木材验收入库后,又将其运往乙地板厂加工成未上漆的实木地板,取得乙厂开具的增值税专用发票,注明支付加工费8万元、增值税1.36万元,甲厂收回实木地板时乙厂代收代缴了甲厂的消费税。

(3)甲厂将委托加工收回的实木地板的一半领用继续加工上漆,当月生产实木地板2 000箱,销售实木地板1 500箱,取得不含税销售额450万元。

(4)当月将自产实木地板100箱用于本企业会议室装修。

(提示:实木地板消费税税率5%,实木地板成本利润率5%,所有应认证的发票均经过了认证)

要求:

(1)计算甲厂当月应缴纳的增值税。

(2)计算甲厂被代收代缴的消费税。

(3)计算甲厂当月销售应缴纳的消费税。

-

红星宾馆在经营服务业的同时,还开设了一个独立核算的商品部,兼营货物销售。税务机关应当就其取得的收入总额一并征收营业税。( )

- A.正确

- B.错误

-

中国公民王某2003年5月,因工作调动而出售个人于1995年购买并一直居住的自用普通住房,则根据我国税法的规定,该项销售业务王某可享受免征营业税和土地增值税的优惠政策。( )

- A.正确

- B.错误

-

张某在美林小区花费60万元购置了新居室后,欲将原居住8年的约18平方米的旧房卖出,经评估,此房价值30万元。因此房临街,最终以50万元售出。按照税法有关规定,向当地税务机关申报并经核准后,张某出售的旧房免予征收土地增值税。( )

- A.正确

- B.错误