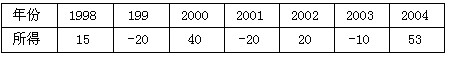

某位于开放地区的生产性外商投资企业1998年成立,注册资本2000万人民币,纳税申报各年所得如下:

会计师事务所审计其2004年账务,看到如下资料:

(1)2004年境内所得35万,境外分回税后所得18万,已在境外缴纳所得税4万元;

(2)8月接受捐赠设备一台,市价200万元,企业支付安装费10万元,10月安装完毕交付使用,企业未做账务处理;

(3)境内所得中,特区联营企业分回税后利润10万元;

(4)支付外国投资人注册资本利息20万元,记入财务费用。

要求按顺序计算:

(1)应计入应纳税所得额的投资收益是多少,如何补税;

(2)受赠设备如何进行账务和税务处理;

(3)境内应纳税所得额的调整数;

(4)企业当期境内经营应纳的所得税。

-

设在国家高新技术产业开发区内的某外资企业(简称甲企业),经审核被认定为高新技术企业,到2001年底享受定期免税政策已经期满。2004年年初外方投资人将分得的2003年的税后利润1000万元在西部地区投资开办经营期为8年的生产性企业(简称乙企业),并被认定为先进技术企业,甲企业的外方已按规定办理了再投资退税。2005年经考核,乙企业不符合先进技术企业的标准,被撤销先进技术企业的称号。

2005年度甲企业自行计算的应纳税所得额为3000万元。经某会计师事务所审核,发现以下情况:

(1)隐瞒10月份发生的产品销售收入55万元(含税),被处少缴增值税额1倍的罚款和加收的滞纳金已在税前扣除,该笔税款已于12月20日补缴入库。

(2)转让记账式国库券收益3万元,与国债利息收入1万元一并已在税前扣除。

(3)技术开发费30万元(上年技术开发费开支25万元),已按当年实际发生数在税前扣除。

(4)从境外分支机构取得税后利润100万元(在境外已纳税款30万元),未计入应纳税所得额。

(5)2005年自筹资金购买国产设备,总投资160万元,其中设备价款130万元,增值税 22.1万元(后经税务机关批准退还),设备运输费1.9万元,设备安装费6万元。 (甲、乙企业所在地的省政府规定免征3%的地方所得税;甲企业2004年缴纳企业所得税 400万元)。

要求计算:

(1)甲企业外方应缴回的再投资退税额;

(2)甲企业接受处罚应调整的所得额;

(3)与国债相关的所得额调整;

(4)与技术开发费相关的所得额调整;

(5)境内经营比上年新增的所得税;

(6)购买国产设备涉税计算;

(7)境外所得已纳税额的扣除或补税;

(8)甲企业2005年实际应纳企业所得税。

-

某中外合资冶金联合企业2月开采铁矿石3000吨,进口铁矿石8000吨。将当月开采和进口的矿石的40%用于冶炼钢铁,50%用于销售。其他资料:

(1)该联合企业矿山铁矿石适用税额表4级税额,15元/吨;

(2)进口矿石合同注明铁路运输方式进口,铁矿石货值境外口岸成交价格100000美元,关税率2%;

(3)将一台设备运往境外修理增加功能,设备原值折人民币2000000元,支付修理费折人民币20000元,运输费和保险费折人民币14000元,在制定期限内复运进境,关税率 7%;

(4)企业一台进口设备损坏,请国外厂商派人来修理,合同规定修理费合计5000美元;

(5)销售自采矿石1500吨的销售额150000元,销售进口矿石4000吨的销售额600000元,销售自产钢材3000吨,销售额3000000;(均不含增值税);支付销售运费10000元;

(6)购买境外商标权一项,合同规定商标使用费40000美元。

假定需认证的发票均经过认证,当月美元与人民币的折合率为8,与该企业有经济活动的外商在我国均未设代理机构和代理人,要求计算:

(1)企业应缴的资源税;(2)企业进口应缴纳的关税合计;(3)企业进口环节应纳增值税;(4)企业内销环节应纳的增值税;(5)企业应代扣代缴的税金。

-

某制药企业2005年销售收入5000万元,销售成本2500万元,销售税金及附加500万元,销售费用1200万元,管理费用600万元,投资收益-20万元,营业外支出100万元,企业境内外利润合计为80万元;

注册会计师检查到下列其他资料:

(1)投资收益中,由特区分回税后利润10万元;转让境内股权损失30万元;

(2)由设在境外A国的分支机构分回税后利润20.4万元,A国所得税率15%;设在B国的分支机构经营亏损40万元;

(3)销售费用中,800万元为上年结转过来的超支广告费、50万元为上年结转过来的业务宣传费;本年未做广告,也未发生业务宣传费支出;

(4)销售费用中,25万元为支付给某中介个人的一次佣金,该个人介绍项目成交额达到 200万元人民币。5万元为给某外聘非雇员销售业绩优秀奖励的旅游费支出,当月该外聘人员还领取定额报酬2000元;

(5)管理费中30万元为业务招待费支出;100万元为给股东王某、李某购奥迪私车的开支;

(6)营业外支出中的100万元为违约购销合同的罚款支出;

(7)经协商,将一批账面成本10万元,销售价格12万元(不含增值税)的货物低偿以前欠甲公司的账款15万元,尚未进行会计处理;

(8)平价吸收乙企业(乙企业不再具备独立法人地位),乙企业有50万元亏损未过弥补期,合并时乙企业净资产公允价300万元,合并后制药公司净资产公允价3000万元。

要求按顺序计算:

(1)该企业境内股权投资所得额;

(2)计入应纳税所得额的境内投资收益总和;

(3)计入应纳税所得额的境外投资收益总和;

(4)企业可在所得税前列支的销售费用;

(5)企业可在所得税前列支的管理费用;

(6)该企业债务重组项目的所得;

(7)企业所得税应纳税所得额;

(8)当月企业应代扣的个人所得税。

-

刘某是一位作家,本年发生以下收入:

(1)3月出版一本短篇小说集取得稿费8万元。该小说集中的一篇小说由电视制作中心改编成电视剧,又支付作家改编许可费10000元。

(2)3月份为某学校做当代文学讲座,每周一次,当月共4周,每次2小时,每小时酬金 600元。

(3)5月份又为一单位讲座取得酬金30000元。

(4)6月应邀出国访问期间,举办中国改革讲座,国外主办单位支付酬金2000美元,境外缴纳个人所得税200美元(外汇牌价8.3)。

(5)7月份将市区内闲置的一处住房出租用于他人居住,租期1年,每月租金2000元,房产原值70万元,当地政府规定减免比例为20%,已缴纳了营业税和房产税(城建税、教育费附加、印花税等其他税费暂忽略不计)。8月发生漏雨修缮费1000元。

根据以上资料,刘某在3-8月应如何缴纳个人所得税。

-

某生产专用设备的外商投资企业是增值税一般纳税人,2006年6月发生下列业务:

(1)进口生产设备一台,货值折合人民币200000元,支付买方佣金10000元,支付设备海运费8000元,支付口岸至企业内陆运费2000元,境内安装费3000元;(关税率7%)

(2)2004年6月免税进口的一辆小汽车尚在监管期内,海关监管期6年,企业将其销售。原完税价格80000人民币,销售价格70000元人民币。原进口时关税税率80%,现行关税税率28%;

(3)外购材料一批用于生产,专用发票注明价款6000元,增值税1020元;

(4)用自产专用设备一台换取生产用煤,市场含税价150000元,互开了增值税发票;

(5)自产设备一台因保管不善毁损,生产成本120000元,外购比例60%;

假定上述需要认证的发票均经过认证,要求计算:

(1)该企业当期向海关缴纳的关税;

(2)该企业当期被海关征收的消费税;

(3)该企业当期被海关征收的增值税;

(4)该企业当期向税务机关缴纳的增值税。

-

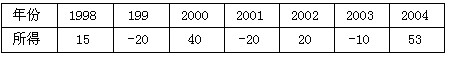

某位于开放地区的生产性外商投资企业1998年成立,注册资本2000万人民币,纳税申报各年所得如下:

会计师事务所审计其2004年账务,看到如下资料:

(1)2004年境内所得35万,境外分回税后所得18万,已在境外缴纳所得税4万元;

(2)8月接受捐赠设备一台,市价200万元,企业支付安装费10万元,10月安装完毕交付使用,企业未做账务处理;

(3)境内所得中,特区联营企业分回税后利润10万元;

(4)支付外国投资人注册资本利息20万元,记入财务费用。

要求按顺序计算:

(1)应计入应纳税所得额的投资收益是多少,如何补税;

(2)受赠设备如何进行账务和税务处理;

(3)境内应纳税所得额的调整数;

(4)企业当期境内经营应纳的所得税。

-

我国现行税法规定,资源税的纳税义务人在开采应税产品的过程中,因自然灾害遭受重大损失的,应当免征资源税。( )

- A.正确

- B.错误

-

某镇化妆品生产厂是增值税小规模纳税人,2006年4月发生如下业务

(1)进口生产化妆品用的原材料一批,货价折人民币20000元,海运费2000元,支付中介佣金1000元,支付国内口岸至厂区运输费2000元,原材料进口关税率5%;

(2)购入材料一批,取得普通发票,金额20000元,支付运输费3000元;

(3)购入税控收款机,取得普通发票,金额9800元;

(4)内销化妆品一批,开具普通发票,金额80000元,另外取得包装费1000元;

(5)自营出口化妆品一批,金额折合人民币40000元。

要求计算:

(1)进口环节的关税和进口环节的增值税;

(2)当期应向税务机关缴纳的增值税;

(3)当期应缴纳的消费税;

(4)当期应缴纳的城建税和教育费附加。

-

我国现行的房产税和城镇土地使用税均采用按年计算、分期缴纳的征收办法,且具体纳税期限均由省、自治区、直辖市人民政府确定。( )

- A.正确

- B.错误

-

我国现行税法规定,税务机关工作人员的违法行为是构成税务行政赔偿责任的核心要件,也是税务行政赔偿责任存在的前提。( )

- A.正确

- B.错误